Ja bym się na niego nie zdecydował w takim scenariuszu, ponieważ po pierwsze – 20% alokacji w obligacje jest dla mnie trochę bez sensu. Taka mała ekspozycja na obligacje nic nie daje, bo one ze swojej natury są o wiele mniej zmienne niż akcje, a zatem dopiero umieszczenie jakichś 50% portfela w obligacjach może przynieść oczekiwany efekt, czyli znaczne wygładzenie krzywej zysków i strat. Wrzucenie 20% w obligacje to taki trochę pic na wodę i przerost formy nad treścią. Przy horyzoncie dziesięcioletnim, w którym nie interesują Cię wahania i obsunięcia w perspektywie kolejnych paru lat, ja bym sobie odpuścił całkowicie ekspozycję na obligacje.

Drugi powód jest taki, że ten fundusz jak dla mnie jest zbyt rozproszony (1.6% ekspozycji na Niemcy, 1.8% na Kanadę, 2.2% na Francję etc.). Po co miałbym dzisiaj inwestować w Niemcy czy Francję?

Trzeci powód jest taki, że wyniki tego funduszu są słabe. YTD to 7%, a od początku, czyli od 2021 roku, ledwie +15%. Takie wyniki raczej szału nie robią.

Biorąc pod uwagę, co siedzi w TOP 10 tego ETF-a (AAPL, MSFT, AMZN, GOOGL, BKR), to ja osobiście – mając perspektywę dziesięcioletniej inwestycji – postawiłbym na ETF QQQ albo po prostu SPY (z naciskiem na QQQ). Jest tam podobny skład głównych pozycji, a QQQ/SPY dają lepsze wyniki; w dodatku brak w nich rozproszenia na jakieś dziwne gospodarki i na obligacje, co jest dla mnie sztuką dla sztuki. Jeśli więc wierzysz, że w kolejnej dekadzie technologia dalej pójdzie do przodu i będzie jeszcze bardziej dominująca w naszym życiu, to ja bym stawiał na QQQ, a jak nie chcesz takiej koncentracji na technologiczne spółki, to SPY albo jakoś pół na pół. Chociaż wbrew pozorom QQQ ma tylko jakieś 60% ekspozycji na tech vs. 30% SPY.

Ostatecznie tu istotne jest pytanie o to, jak dużą masz tolerancję na ryzyko rozumiane jako tymczasowe obsunięcia kapitału. No bo na giełdzie to zawsze jest tak, że im większego zysku chcesz oczekiwać, tym większe ryzyko musisz zaakceptować. Pytanie zatem, na czym bardziej Ci zależy – na minimalizowaniu obsunięć w trakcie trwania inwestycji, czy na maksymalizacji zysku? Moim zdaniem przy horyzoncie +10 lat nie ma sensu stawiać na obniżanie wahań w tym okresie, bo jaki cel to ma spełniać, skoro masz tak długi "staying power"? Chyba tylko psychologiczny – w sensie, że lepiej się śpi widząc, że Twoje pozycje spadają mniej niż cały rynek. Ale pytanie – z perspektywy czasu, patrząc wstecz, co będzie miało większe znaczenie za dziesięć lat (w 2034 roku), kiedy teoretycznie będziesz chciał wypłacić swoje pieniądze – czy to, że np. w 2026 roku spadałeś mniej niż cały rynek, czy to, że w dniu wypłaty za dziesięć lat będziesz miał o wiele więcej pieniędzy?

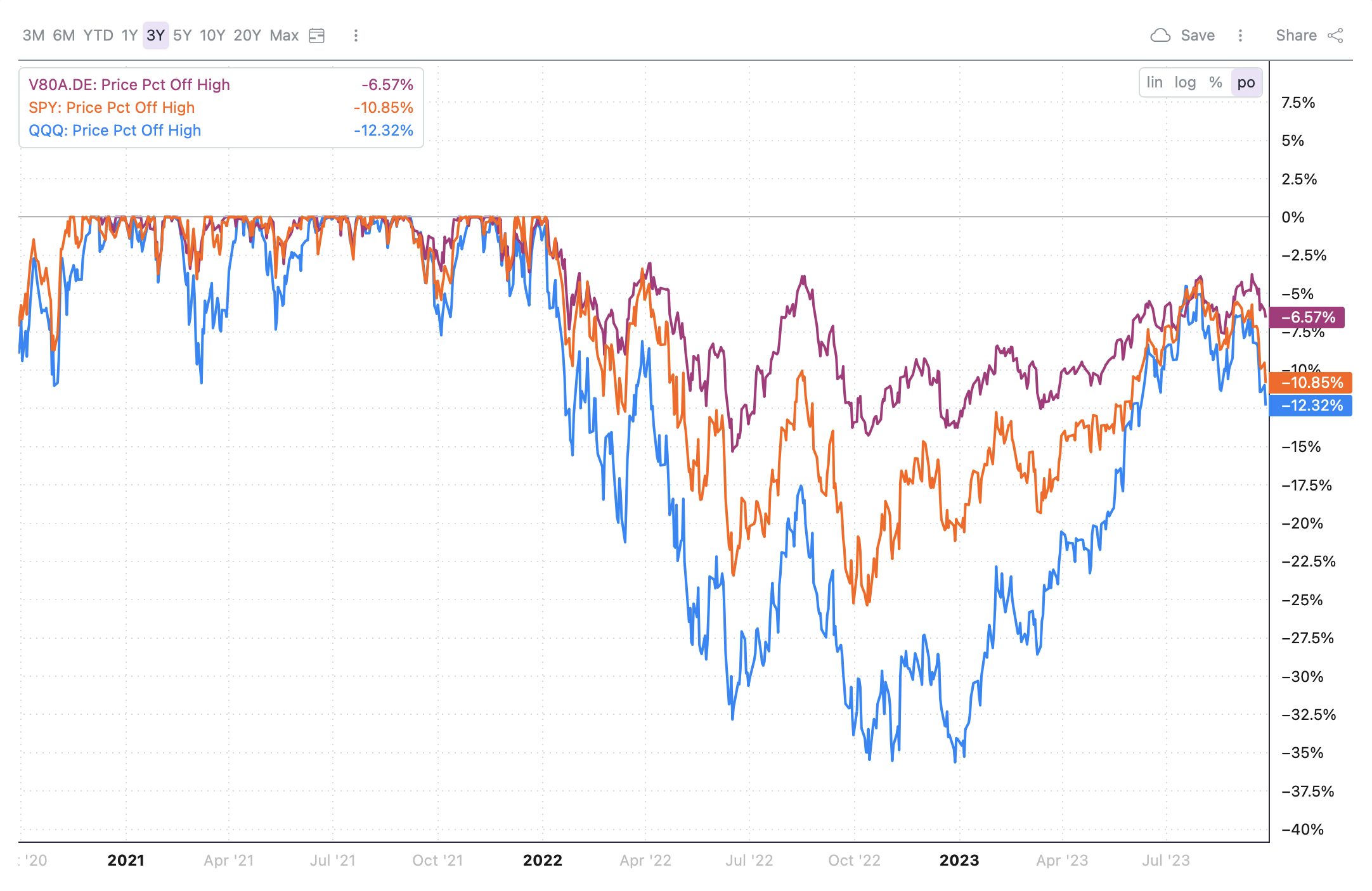

Te dwa wykresy poniżej dobrze ilustrują to, o czym mówię, czyli zależność pomiędzy ryzykiem rozumianym jako wahania/obsunięcia kapitału vs. końcowy zysk:

V80A faktycznie spada mniej niż SPY czy QQQ:

- Screenshot 2023-09-27 at 10.53.24.png (588.36 KiB) Przejrzano 12174 razy

Ale finalnie daje także mniej zarobić...

- Screenshot 2023-09-27 at 10.53.13.png (579.41 KiB) Przejrzano 12174 razy