HYG = iShares iBoxx & High Yield Corporate Bond ETF$

JNK = SPDR Barkleys High Yield Bond ETF$

One są tożsame, można sobie wybrać jeden z nich.

To są 2 ETFy które pokazują zachowanie tzw. obligacji śmieciowych "Junk Bonds". W erze niskich stóp procentowych inwestorzy marzą o 6% zwrotu (choć ja mam spółkę dywidendową co daje nawet 10% i nikt jej nie chce, a jest super zyskowna, ale to może temat na nowy pomysł niedługo) jak o zbawieniu więc kierują strumień pieniędzy do takowych ETFów, lub bezpośrednio kupują takowe obligacje. W USA aby obecnie nazwać coś "śmieciową obligacją" to generalnie wszystko co ma powiedzmy ponad 4% jest postrzegane jako śmieciowe. Moją uwagę zwrócił kierunek zwrotu #JNK - oczywiście możliwe, że to korekta, choć sam Carl Ican twierdzi, że mamy super bubble w obligacjach śmieciowych i ja osobiście się z nim zgadzam. Na dowód tego pokazuje to :

Oznacza to mniej więcej tyle, że :

Albo 10Y obligacje USA są śmieciowe, albo mamy mega bańkę na obligacjach śmieciowych. Ten wykres mówi tylko tyle, że obecne oprocentowanie 10Y obligacji USA jest takie samo jak śmieciowych spółek niespłacających zobowiązań, które nie generują zysku (zombie) w Europie.

Oczywiście w USA oprocentowanie jest o ok 1-1.25% wyższe (bo stopy w Europie są 0% a w USA 1.25%), więc spółki, które chcą pozyskać finansowanie z USA lecą do Europy bo jest taniej. Tak zrobił ostatnio Netflix. Warto powiedzieć tutaj jedną rzecz. Im bardziej ten indeks spadnie tym wyższe oprocentowanie będą musiały zaoferować wszystkie firmy finansujące się śmieciowym długiem. Obecna bańka jest niczym innym jak gwarancjami banków centralnych o skupie obligacji, ale FED się wycofał (oficjalnie), ECB ma ograniczyć, a inwestorzy gotówki wolnej nie posiadają, więc za bardzo nie ma strażnika tych obligacji, więc może ludzie zaczną trochę myśleć. Najbardziej przemawiającym przykładem i największym odbiorcą obligacji śmieciowych są oczywiście firmy łupkowe. Jeżeli ten indeks się załamie to pierwsze kogo zmiecie z powierzchni ziemi to spółki łupkowe, właśnie z tego powodu nie jestem za bardzo optymistycznie nastawiony do łupków, a chyba największa firma z tego obszaru : Pioneer Natural Resources (PXD) posłuży nam jako przykład (inne wyglądają 1:1 jak PXD). Wszystkim fanom łupków polecam zapoznać się z kursem akcji tej spółki (i innych też). Ja wrzucam ich Cash Flow za ostatnie lata :

Zobaczcie ile rocznie spółka wydaje z kategorii "Investing", oraz ile kasy przypływa z kategorii "Financing" (czyli dług, emisja akcji itp - generalnie zewnętrzne finansowanie - coś co trzeba będzie jakoś oddać). Dlatego dla wszystkich fanów piasków i spółek pokroju HCLP itp (nie, że mam rację, ale poddaje pod Wasze rozważania) im bardziej spółki z kategorii PXD będą spadać i im HYG/JNK zacznie spadać (im bardziej HYG/JNK zacznie spadać tym mocniej sektor łupkowy w/g mnie zacznie spadać i wyższe ceny ropy będą) tym większe szanse na bankructwo sektora łupkowego, a co za tym idzie pogrzebaniem spółek HCLP. Choć tymczasowo jest sporo wyprzedana.

Oczywiście JNK wypłaca dywidendę więc ten kurs jest zaniżony, bo średni JNK wypłaca rocznie 6% (miesięcznie 0.5%)

No i mój ulubiony wskaźnik Free Cash Flow od 2012 roku dla PXD :

I na koniec kurs akcji PXD :

Jeżeli indeks HYG czy JNK zacznie spadać, to furtka do pożyczania pieniędzy się zamknie. Zresztą to samo zrobił ostatnio Elon Musk z Teslą (swoją drogą genialnie to wymyślił). Kiedy zaoferował 1.5B$ na 5.25% bez żadnych zabezpieczeń chyba zorientował się, że indeks HYG topuje i od razu dał 1.8B$ na 5.3%. Takie rzeczy się na rynku obligacji NIE ZDARZAJĄ. Tzn, że idę po 1B$ ale wezmę 1.5B$ w takim razie jak dają :

Teraz popatrzcie na to :

I inwestorzy na wstępie stracili 3% ...

http://www.marketwatch.com/story/teslas ... 2017-08-19

Swoją drogą jak można shortować taką spółkę gdy ma się takich dawców kapitału, którzy nie mają zielonego pojęcia co kupili i na czym obligacja bazuje i jak jest wyceniana :

Pokazuje Wam to nie dlatego, że nienawidzę Tesli - bo to bzura, tylko pokazuje Wam to jak perfekcyjnie potrafią firmy "zombie" wykorzystać naiwność inwestorów.

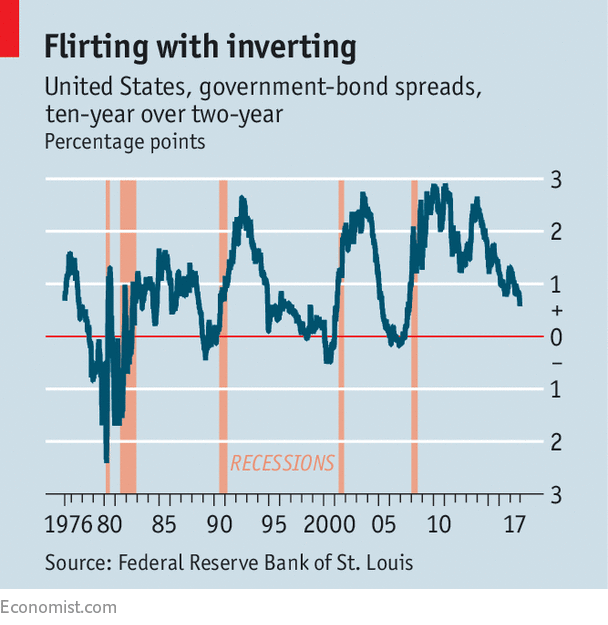

Teraz pytanie kiedy HYG czy JNK zleci. No cóż tego nie wie nikt, ale po pierwszej informacji musimy się zastanowić, czy 10Y obligacje USA faktycznie są warte tyle samo co Tesli w naszym przypadku. Jeżeli FED zacisnie QT (Quantitive Tightening) i sytuacja ekonomiczna zacznie się pogarszać, a zacznie :

Bo jesteśmy tuż przed fazą recesji. Na dodatek podaż kredytu leci na łeb na szyję, co potwierdza, że jesteśmy w fazie 3ciej.

"The late 1980s Phase 3 lasted 16 months. The late 1990s lasted 32 months. But in 2007 it only lasted 4 months"

Na razie trwa faza 3cia 10 miesięcy, bo od ok 09/2016 podaż kredytu zaczeła maleć.

i co ciekawe przy 5% w 2007 roku "zadłużenie" musiało spłacać 320B$ odsetek, teraz przy 1.25% w 2017 podchodzimy do tego samego :

Inaczej mówiąc czeka nas srogi armageddon jak to wybuchnie, a pierwsze z czego inwestorzy zaczną uciekać to ... z HYGu i JNK. Dlatego warto monitorować te 2 ETFy w szczególności, że przeleciały ostatnio przez MA50 zaciekawiając mnie tym bardzo. Im droższy HYG i JNK tym mniejsze oprocentowanie dla śmieciowych obligacji. Im niższy HYG i JNK tym wyższe oprocentowanie dla obligacji (i poziom stóp procentowych ma tu niewiele do powiedzenia).