Wszystko, co dotyczy szeroko rozumianych instrumentów pochodnych, zwłaszcza opcji, ETF, CFD i kontraktów terminowych.

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 14 sie 2018, 12:13

Tomek pisze:OK, co do zamykania zleceń w sposób oczekujący, jeśli masz już wystawioną jakąś opcję, to potem klikasz na nią prawym i wybierasz polecenie CLOSE. Jak zostanie przerzucone zlecenie do formatki Orders, to jako LMT tego zlecenia wybierz cenę niższą, po której chcesz odkupić swoją wystawioną opcję z rynku. To zlecenie od razu trafi do arkusza giełdowego.

Zrzut ekranu 2018-08-11 o 12.57.53.png

Dalej powtórz tę procedurę, tylko w drugim zleceniu typu CLOSE daj STP z ceną wyższą (jako stop loss).

Tomek, mam kilka pytań ale niezbyt mogę teraz pisać. Także na razie tylko jedno na pytanie. W procedurze, którą opisujesz powyżej w momencie kiedy wejdzie jeden order to drugi dalej wisi czyli trzeba go ręcznie anulować. Czy mógłbyś opisać one-cancel-another? Bo niestety klikam i nie wchodzi, czegoś nie rozumiem chyba.

A pytanie drugie bardziej ogólne. Czy używałeś/testowałeś platformy od tastytrade? Wydaje się, że można rozważyć otwarcie konta tylko dla spekulacji opcjami u nich, jak myślisz? Dzięki.

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 14 sie 2018, 16:44

Tomku, pytanie z pola walki kolejne:)

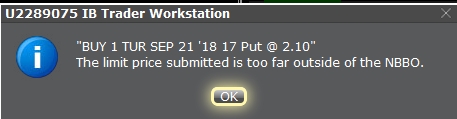

Dziś w ramach testowania strategii opcyjnych wystawiłem puta na TUR (IV skoczyło dramatycznie) po cenie 0.7

Chcąc się zabezpieczyć na max stracie 2xcredit chciałem ustawić order CLOSE po cenie 2.1 i tutaj niespodzianka - zobacz na screena. O co chodzi i w jaki sposób zabezpieczyć max stratę w takim wypadku? Czy powinienem coś zmienić w ustawieniach czy to poza moimi możliwymi działaniami?

-

Załączniki

-

-

Tomek

- Money talks

- Posty: 2539

- Rejestracja: 09 mar 2017, 20:40

-

Kontakt:

Post

autor: Tomek » 14 sie 2018, 18:00

Też mam tylko chwilę, bo zaraz lecę, ale daj zlecenie STP zamiast LMT i powinno wejść. Jeśli ustawiasz zlecenie BUY powyżej aktualnej ceny, to musi być STP, bo inaczej takie zlecenie wejdzie Ci od razu.

Tasty mam, ale nie używałem jakoś specjalnie, więc się nie wypowiadam. Generalnie dobrze jest robić transakcje na wystawianiu opcji na tym rachunku, na którym masz akcje, obligacje czy ETF-y, bo wtedy te aktywa są zabezpieczeniem margina. Gdybyś na Tasty chciał robić tylko transakcje na opcjach, to musiałbyś tam wpłacić sporą gotówkę, żeby była zabezpieczeniem tych transakcji.

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 15 sie 2018, 10:00

no jasne:) ale mnie zaćmiło, czasem człowiek za dużo myśli i jest bliżej zostania myśliwym niż wymyślenia czegoś sensownego. Dziękuję.

-

Falconario

- Posty: 9

- Rejestracja: 20 gru 2017, 08:30

Post

autor: Falconario » 17 sie 2018, 15:05

@Cannarek i jak pozycja na kondorze na Tesli? Mam nadzieję, że nie zamknąłeś na 0. Możesz się podzielić zagraniami, które wykonałeś? Rolowanie, czy może niestandardowo odkupienie wystawionego puta i pozostawienie zakupionego, coby z niego skorzystać przy nie tak małym prawdopodobieństwie zjazdu (dotyczy tylko Tesli).

Sam mam ochotę trochę się pobawić, ale muszę najpierw wygospodarować trochę czysto spekulacyjnego kapitału i wpłacić na Sogo (na IB jeszcze jetem za krótki).

Pozdrawiam

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 17 sie 2018, 15:50

Tomek, napisz jak radzisz i jak to widzisz.

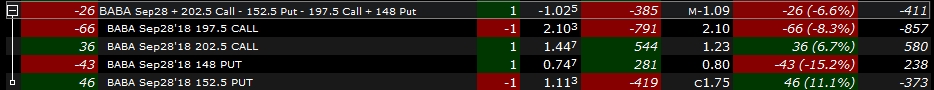

Obecnie mój condor jest na stracie około 15% o ile dobrze liczę, poniżej mój tok rozumowania (kurs usd 3,75pln):

1. IC wystawiony za 7,5 czyli 750 usd (2800 pln)

2. po rolowaniu dorzucam creditu 250 usd (950 pln)

3. obecnie IC daje stratę jak widać na screenie 360 usd (1350 pln)

4. ergo obecnie wynik całego zagrania -360+250 = - 110 usd (410 pln)

5. czyli 110/750= 15%

Jeśli wszystko liczę ok, napisz jak widzisz dalej tę pozycję. Moim zdaniem droga w dół otwarta ale jesteśmy teraz dokładnie tam gdzie bym chciał czyli pomiędzy spreadami. IV skacze ale cały czas jest wysokie - więc chyba upływ czasu powinien być na moją korzyść. Do exp jest jeszcze 21 dni. Z góry jak zwykle dziękuję:)

Kurde, bo jak liczę inaczej to jestem na plusie, nic nie rozumiem:

1. wystawiam za 7,5 czyli plus 750 usd

2. roluję za 2,5 czyli plus 250 usd

3. ergo w sumie na plus 1000 usd (3770 pln według kursu na teraz)

4. a obecna market value jest 875 usd (3300 pln)

czegoś tu nie rozumiem bo jeśli mogę go teraz odkupić za 3300 pln to jestem 470 pln na plusie... ?

Bo cała zamiecha chyba bierze się stąd, że:

1. pierwotny IC był po 7,5

2. a ten po rolowaniu jest tylko po 5,58

3. a za rolowanie skasowałem tylko 0,25

4. czyli rolowanie + obecny IC nie jest równy wartości pierwotnego IC

Chyba zupełnie niepotrzebnie mieszam bo market value powinno załatwić całą matematykę?

-

Załączniki

-

-

Tomek

- Money talks

- Posty: 2539

- Rejestracja: 09 mar 2017, 20:40

-

Kontakt:

Post

autor: Tomek » 18 sie 2018, 07:35

Jesteś na plusie, IB po rolowaniach niepoprawnie pokazuje profit&loss, ponieważ traktuje nowa pozycje jako odrębny byt, tak jakbyś go kupił po jego cenie, nie wliczając w to pierwotnej pozycji. Cała historie rolowań trzeba sobie samemu zapisywać i wyliczać.

Powinienes zamknąć tego condora po uzyskaniu 50% zysku od pierwotnej wartości, czyli po 375$ netto, czyli powinienes sprzedać nowa pozycje po 625$.

Niech czas i statystyka zrobią swoje, a jak kurs znowu wystrzeli, trzeba będzie zrobić jeszcze jedno rolowanie :)

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 18 sie 2018, 12:42

Ano widzisz jak na żółtodzioba przystało zamknąłem za wcześnie. Tak czy siak mój pierwszy condor wylądował bezpiecznie z zyskiem ok. +14%

Główne powody zamknięcia:

1. brak doświadczenia

2. cały czas spore IV i warunki do spadania jak na razie w mojej ocenie kiepskie (wysokie ceny opcji bo tesla bardzo niepewna)

3. statystycznie podobno najlepiej na ok. 20 dni do wygaśnięcia trzeba podejmować decyzję (źródło tastytrade)

4. zagranie pierwotnie było pod earningsy (w sensie IV miało spadać) - zmieniły się zupełnie warunki w mojej ocenie

Napisz Tomek i pozostali, co o tym sądzicie.

ps. W międzyczasie zamknięte z zyskiem szort put TUR (+30%) i szort call BABA (+30%)

ps2. Zapomniałem dodać, że jeszcze przetestowałem jednego calendar spreada na AMZN (bo IV bardzo nisko), zamknięty na plus +40% :)

-

piap

- Stały bywalec

- Posty: 264

- Rejestracja: 05 gru 2017, 16:50

Post

autor: piap » 19 sie 2018, 16:29

1. jak przerobimy po kilkunascie trejdów dla każdej strategii - będziemy rozumiec więcej :)

2. "w mojej ocenie...." - to nie statystyka :P

z pkt. widzenia statystycznego trejdingu - TSLA to tylko czteroliterowy ticker oznaczajacy spółke o wysokiej zmiennosci :P

3. w przypadku strategii ze zdef ryzykiem - tasty mowi zeby przesuwac nietestowana strone IC - a jak cos dalej negatywnie to trzymac do wygasniecia - nie zamykac ze strata wczesniej bo nie ma takiej potrzeby skoro strategia ma zdef ryzyko

4. zagranie pod earningsy - podobnie jak kazde inne zagranie powinno miec z góry określony algorytm zarz pozycją - ja przez ostatni miesiąc grałem tylko pod earningsy dlatego wybierałem opcje wygasające w pt zaraz po wynikach - ale ogólnie schemat co/jak/kiedy dla każdego scenariusza powinien być jasno określony - tylko wtedy można pozostawać mechanicznym - czyli tak samo dla pozostałych strategii o ktorych wspomniałeś (szort put, szort call, calendar spread)

-

kdyx

- Posty: 19

- Rejestracja: 11 lut 2018, 20:08

Post

autor: kdyx » 19 sie 2018, 21:29

Gratuluję bardzo dobrych wyników.

Ja mam pytanie dotyczące tego czy bardziej zwracacie uwagę na Ask size, Bid size czy Open Interest?

Doczytałem się, ze bardziej liczy się Open Interest. Jednak w opcjach na niektóre akcje (te tańsze) często zdarza się, że tylko na opcje o cenie wykonania jest jakiś Open Interest, a co do dalszych cen wykonania łańcuch opcji jest ... raczej pusty.

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 20 sie 2018, 13:56

piap pisze:1. jak przerobimy po kilkunascie trejdów dla każdej strategii - będziemy rozumiec więcej :)

2. "w mojej ocenie...." - to nie statystyka :P

z pkt. widzenia statystycznego trejdingu - TSLA to tylko czteroliterowy ticker oznaczajacy spółke o wysokiej zmiennosci :P

3. w przypadku strategii ze zdef ryzykiem - tasty mowi zeby przesuwac nietestowana strone IC - a jak cos dalej negatywnie to trzymac do wygasniecia - nie zamykac ze strata wczesniej bo nie ma takiej potrzeby skoro strategia ma zdef ryzyko

4. zagranie pod earningsy - podobnie jak kazde inne zagranie powinno miec z góry określony algorytm zarz pozycją - ja przez ostatni miesiąc grałem tylko pod earningsy dlatego wybierałem opcje wygasające w pt zaraz po wynikach - ale ogólnie schemat co/jak/kiedy dla każdego scenariusza powinien być jasno określony - tylko wtedy można pozostawać mechanicznym - czyli tak samo dla pozostałych strategii o ktorych wspomniałeś (szort put, szort call, calendar spread)

Zgadzam się z każdym Twoim punktem, bardzo trafnie napisałeś. Gdybyś tylko mógł zweryfikować pkt.3 ponieważ w tym przypadku sytuacja była taka, że na moment podejmowania decyzji żadna ze stron nie była testowana, no i pozycja była na plus 15% - w takich okolicznościach zrozumiałem wyniki testów tasty, że statystycznie najlepiej po prostu zamykać jeśli do wygaśnięcia zostało ok. 20 i mniej dni i zgarniać taki zysk jaki jest na dany moment.

ad.4 Zapytam czy może masz już tak w miarę zdefiniowaną strategię działania dla powyższych tzn. tych strategii, które realizujesz już w praktyce? Ja na razie mam tylko w praktyce przetestowanego tego condora i w skrócie bym strategię działania zamknął do tego co mówią na tasty i zgadza się z tym chyba również Tomek czyli rolujesz nietestowaną stronę w momencie albo kiedy drugi spread jest już rozjechany albo kiedy nietestowana strona nie jest już nic warta (do mnie bardziej przemawia ten drugi przypadek). Dalej jeśli jest minus rolujesz jeszcze bliżej aż max do butterfly-a. Natomiast nie doczytałem nigdzie co dalej - jak rozumiem pozostaje albo rolowanie całego fly-a albo zamknięcie ze stratą(?)

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 20 sie 2018, 14:13

kdyx pisze:Gratuluję bardzo dobrych wyników.

Ja mam pytanie dotyczące tego czy bardziej zwracacie uwagę na Ask size, Bid size czy Open Interest?

Doczytałem się, ze bardziej liczy się Open Interest. Jednak w opcjach na niektóre akcje (te tańsze) często zdarza się, że tylko na opcje o cenie wykonania jest jakiś Open Interest, a co do dalszych cen wykonania łańcuch opcji jest ... raczej pusty.

Ja po prostu staram się tylko testować te najbardziej płynne spółki czyli fejsy, amazony, microsrofty, eple i inne tesle

-

piap

- Stały bywalec

- Posty: 264

- Rejestracja: 05 gru 2017, 16:50

Post

autor: piap » 20 sie 2018, 14:46

@kdyx

Co do płynności - pkt widzenia tasty:

https://www.youtube.com/watch?v=4HHtAU1 ... x=6&t=891s

https://www.youtube.com/watch?v=jnXiAYc ... ex=37&t=0s

Wcześniej na wątku Tomek też opisywał swoje podejście.

@cannarek

3. to 20 dni to chyba dotyczy sytuacji jak któraś ze stron jest testowana - żeby wtedy coś zrobić

natomiast w sytuacji zysku - tu zasada jest prosta - wychodzisz jak masz 25-50% zysku - tak uczy tasty - tylko ten poziom trzeba ustalić wcześniej - później tylko mechanicznie zamykasz

4. ja na razie też testuje tylko IC - i metodyka jest taka jak opisałeś - co dalej - tak jak napisałeś:

- albo rolujesz butterfly

- albo zostawiasz do wygaśnięcia i juz nic nie robisz - ryzyko jest zdef więc OK - dzięki rolowaniu zmniejszyłeś max stratę więc też OK

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 20 sie 2018, 15:07

To wszystko się zgadza.

Za 2 dni earningsy na BABA, IV jest już dość wysoko, pewno odpalę drugiego IC

-

cannarek

- Stały bywalec

- Posty: 158

- Rejestracja: 06 cze 2018, 23:19

Post

autor: cannarek » 20 sie 2018, 20:09

Drugi IC wystartował. Zobaczymy jak mu pójdzie. Za dwa dni earningsy, IV jest bardzo wysoko.

Wewnętrzne opcje na 1.1 SD, zewnętrzne 1.4 SD

PP całego IC 73%

-

Załączniki

-